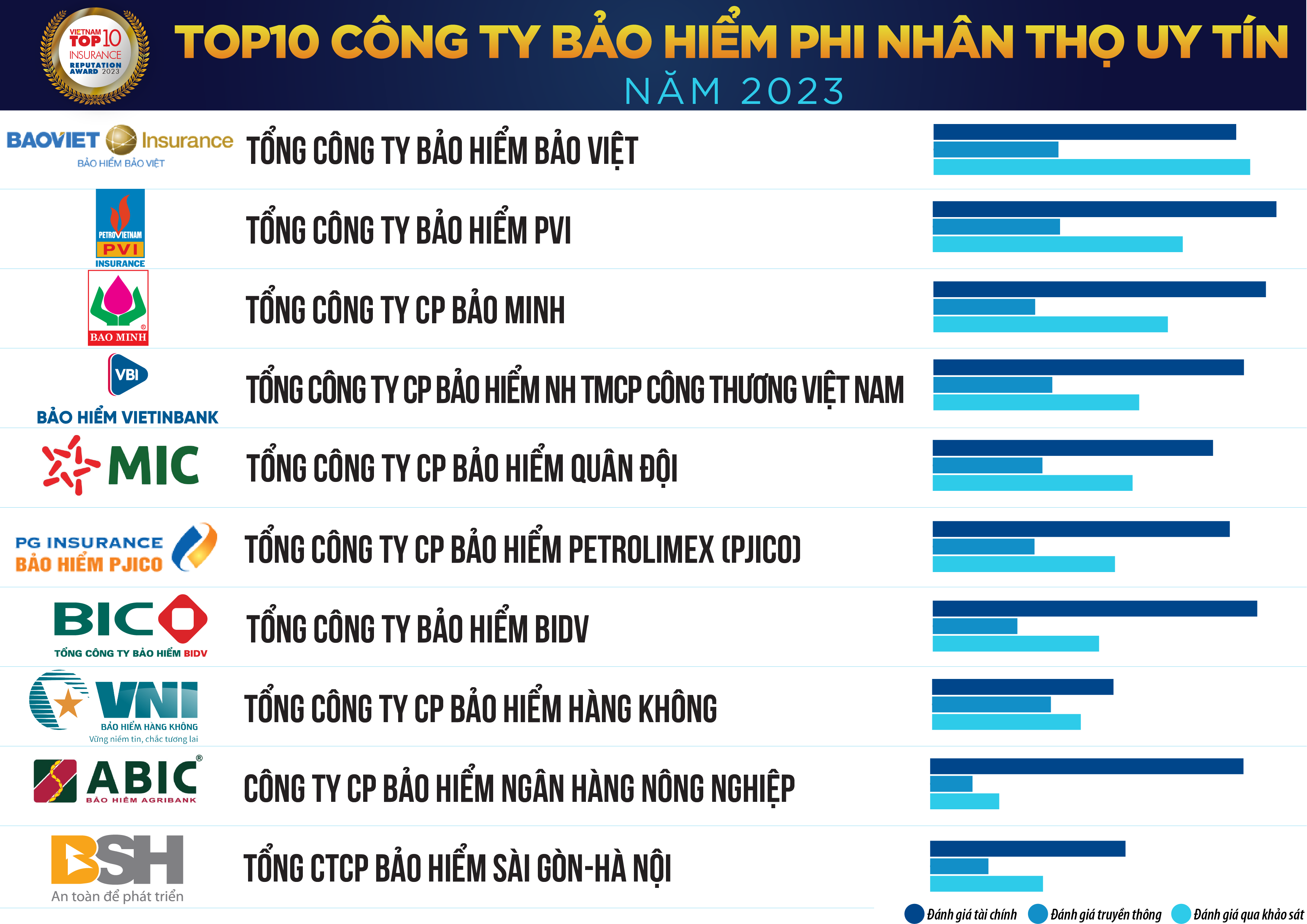

Ngày 23/6/2023, Công ty Cổ phần Báo cáo Đánh giá Việt Nam (Vietnam Report) chính thức công bố danh sách Top 10 Công ty Bảo hiểm uy tín năm 2023.

Uy tín của các Công ty Bảo hiểm được đánh giá một cách khách quan và độc lập, căn cứ theo kết quả đánh giá năng lực tài chính doanh nghiệp, đánh giá uy tín doanh nghiệp trên truyền thông bằng phương pháp Media Coding, khảo sát đối tượng nghiên cứu và các bên liên quan được thực hiện trong tháng 5-6/2023.

Tổng quan ngành Bảo hiểm năm 2022 và 5 tháng đầu năm 2023

Năm 2022: Tăng trưởng ổn định

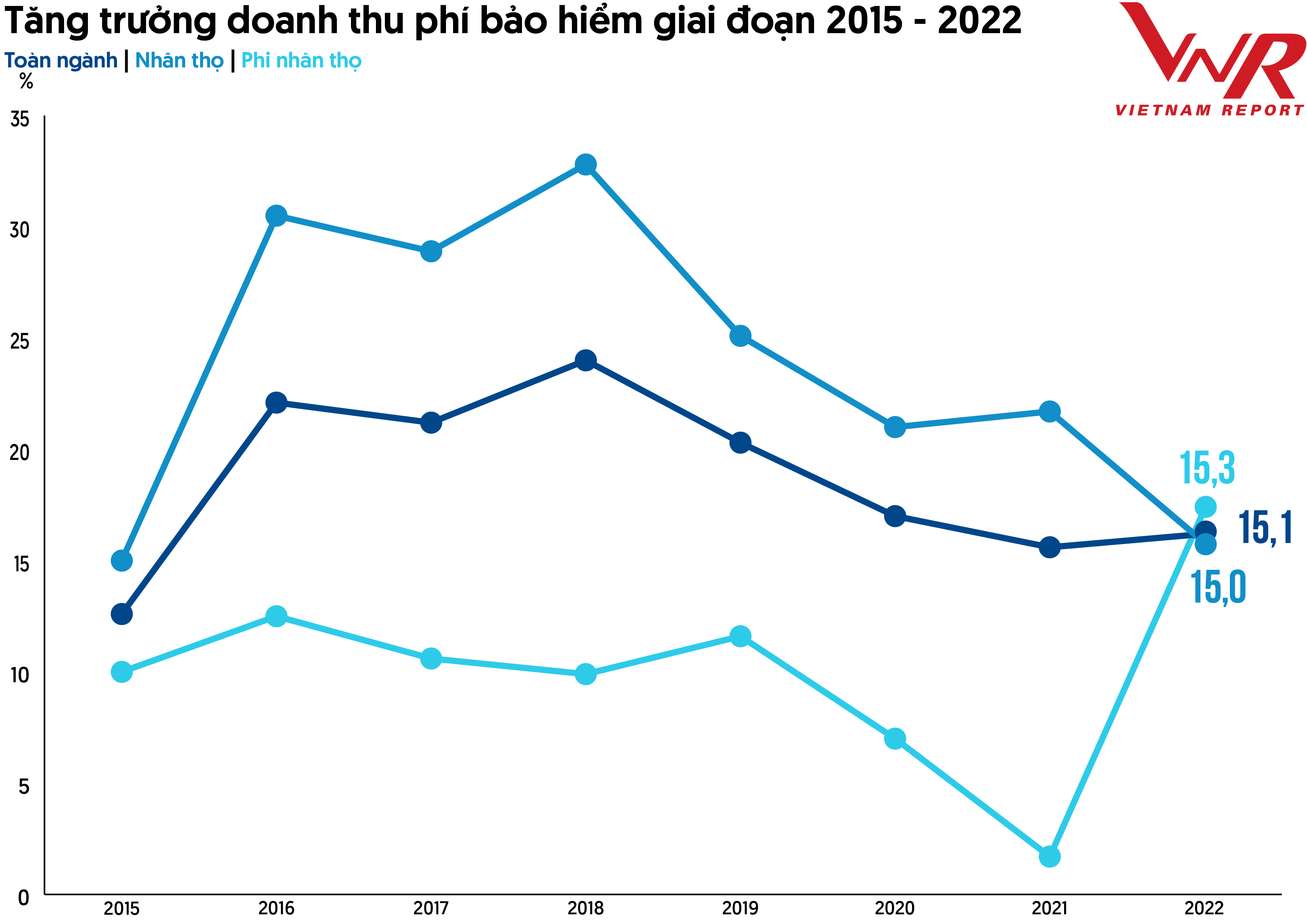

Nhìn lại năm 2022 với những biến động sâu sắc trên cả phương diện kinh tế vĩ mô toàn cầu lẫn nội tại nền kinh tế Việt Nam, ngành bảo hiểm dù ghi nhận tốc độ tăng trưởng chậm hơn trước, song vẫn tương đối ổn định, đảm bảo thực hiện vai trò lá chắn cho nền kinh tế trước rủi ro. Điều này được phản ánh qua việc hàng loạt các chỉ tiêu quan trọng của thị trường bảo hiểm duy trì mức tăng trưởng khả quan. Theo số liệu từ Cục quản lý, giám sát bảo hiểm, doanh thu phí toàn thị trường bảo hiểm tăng 15,1% so với năm trước. Doanh thu phí bảo hiểm lĩnh vực nhân thọ tăng 15,0%; trong khi tốc độ tăng trưởng doanh thu phí bảo hiểm của lĩnh vực bảo hiểm phi nhân thọ ghi nhận sự bứt phá mạnh (+15,3%) so với mức tăng khiêm tốn 4,3% của năm 2021, đồng thời đạt mức cao nhất trong 5 năm gần đây, với bảo hiểm sức khỏe là sản phẩm có tỷ trọng lớn nhất.

Hình 1: Tăng trưởng doanh thu phí bảo hiểm giai đoạn 2015-2022

Nguồn: Cục quản lý, giám sát bảo hiểm

Việc thực hiện tốt chức năng chi trả quyền lợi bảo hiểm cũng được ghi nhận trong năm 2022 với tổng số tiền các doanh nghiệp bảo hiểm (DNBH) chi trả khoảng trên 64.018 tỷ đồng (tăng 23,3% so với năm 2021). Trong đó, lĩnh vực bảo hiểm phi nhân thọ ước đạt 23.418 tỷ đồng và lĩnh vực bảo hiểm nhân thọ ước đạt 40.600 tỷ đồng. Tính đến cuối năm ngoái, các DNBH đã đầu tư trở lại nền kinh tế đạt 656.423 tỷ đồng (tăng 12,6% so với năm 2021). Những con số trên đã thể hiện sự đóng góp của thị trường bảo hiểm đối với sự phát triển của kinh tế đất nước cũng như an sinh xã hội trong năm khó khăn vừa qua.

5 tháng đầu năm 2023: Cuộc tổng rà soát

Sang giai đoạn đầu năm 2023, ngành bảo hiểm – “người bảo vệ” giúp khách hàng sẵn sàng ứng phó những giai đoạn khó khăn lại phải đối mặt cuộc khủng hoảng xảy ra với chính mình. Loạt lùm xùm liên quan tới kênh phân phối bảo hiểm qua ngân hàng (bancassurance) đã kéo niềm tin trên thị trường bảo hiểm nhân thọ nói riêng và ngành bảo hiểm nói chung suy giảm xuống mức thấp nhất trong lịch sử gần 30 năm phát triển tại Việt Nam. Sự việc trên chưa dừng lại ở đó mà được đẩy lên cao trào khi một DNBH nhân thọ khác bị tố tư vấn mập mờ và thiếu trách nhiệm với khách hàng, dẫn đến lượng tin tiêu cực về ngành bảo hiểm (phần lớn là thảo luận trên các nền tảng mạng xã hội hoặc theo phương thức truyền miệng) gia tăng đột biến. Kết quả là tổng doanh thu phí bảo hiểm 5 tháng đầu năm 2023 ước đạt 93.178 tỷ đồng, giảm gần 1,5% so với cùng kỳ năm trước. Nhiều DNBH thừa nhận đây là giai đoạn khó khăn của thị trường. Tâm lý e dè, lo ngại và hoài nghi chưa thể xóa bỏ hoàn toàn, sẽ còn rủi ro ảnh hưởng tới hoạt động kinh doanh trong thời gian tới.

Mặc dù vậy, ở một góc độ tích cực, đây cũng là cơ hội để toàn ngành bảo hiểm nhìn lại và cải thiện quy trình, hệ thống phân phối, phục vụ khách hàng tốt hơn. Là một đợt thanh lọc tốt để thị trường chấn chỉnh, hoàn thiện, phát triển minh bạch và bền vững để chứng minh vai trò, lợi ích cũng như nâng cao tín nhiệm của ngành trong thời gian tới.

Cuộc khủng hoảng truyền thông lớn nhất trong ngành Bảo hiểm

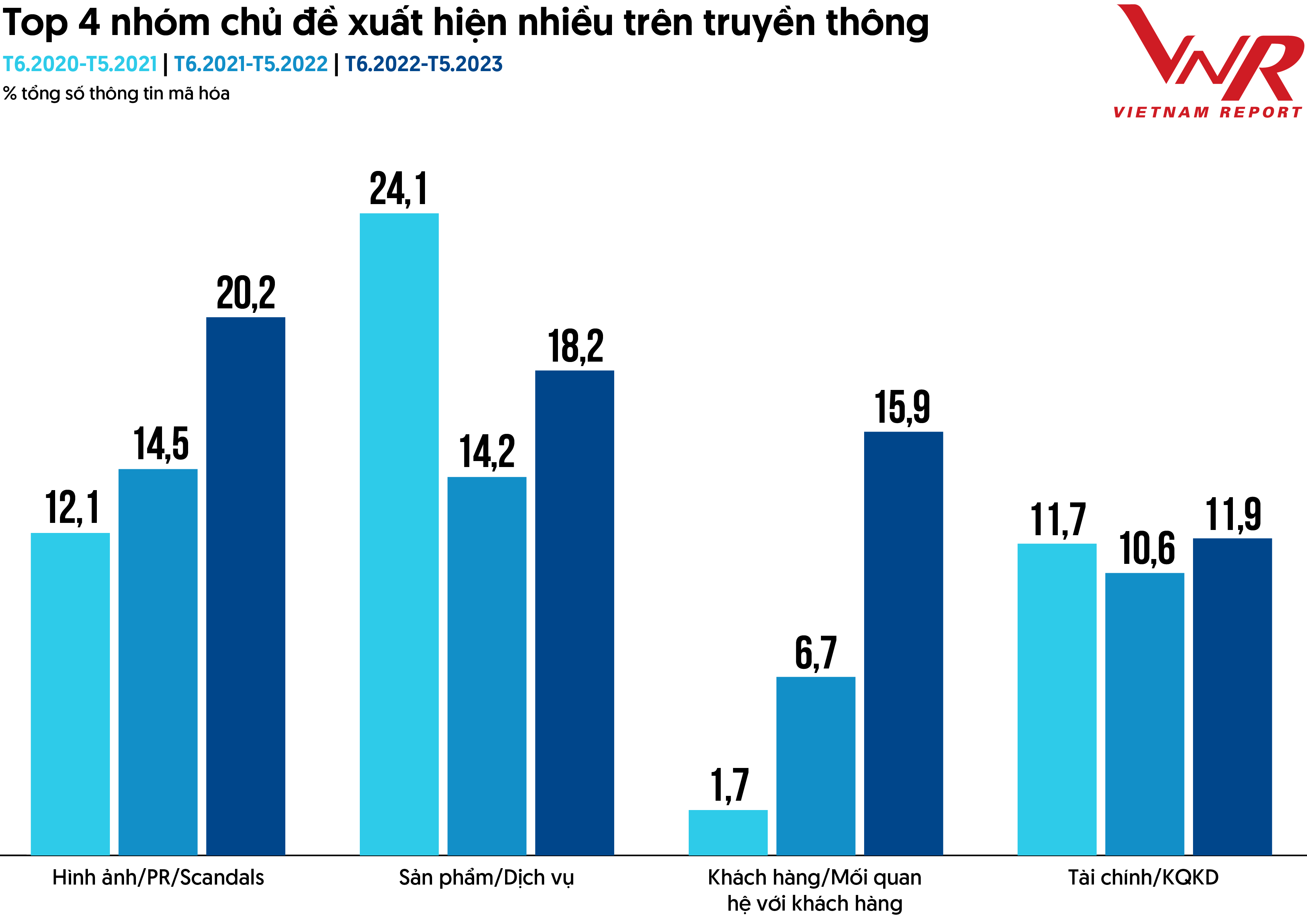

Hình 2: Top 4 nhóm chủ đề xuất hiện nhiều trên truyền thông

Nguồn: Vietnam Report, Dữ liệu Media Coding ngành Bảo hiểm từ tháng 6/2020 đến tháng 5/2023

Kết quả phân tích truyền thông của Vietnam Report chỉ ra 4 nhóm chủ đề xuất hiện nhiều nhất trên truyền thông đối với ngành bảo hiểm bao gồm: Hình ảnh/PR/Scandals, Sản phẩm/Dịch vụ, Khách hàng/Mối quan hệ với khách hàng, Tài chính/KQKD, trong đó nhóm chủ đề Hình ảnh/PR/Scandals vẫn giữ được vị trí đứng đầu và có xu hướng gia tăng (+5,7% so với năm trước). Đáng chú ý, nhóm chủ đề Khách hàng/Mối quan hệ với khách hàng có sự gia tăng đáng kể (tăng gấp 2,4 lần so với năm trước) vươn lên đứng vị trí thứ 3 trong 4 nhóm chủ đề xuất hiện nhiều trên truyền thông năm nay. Bằng việc tập trung đơn giản hóa và số hóa các quy trình nghiệp vụ của mình, các DNBH đang mở rộng và cải thiện chất lượng các kênh phân phối nhằm nâng cao trải nghiệm của khách hàng trên mọi khía cạnh.

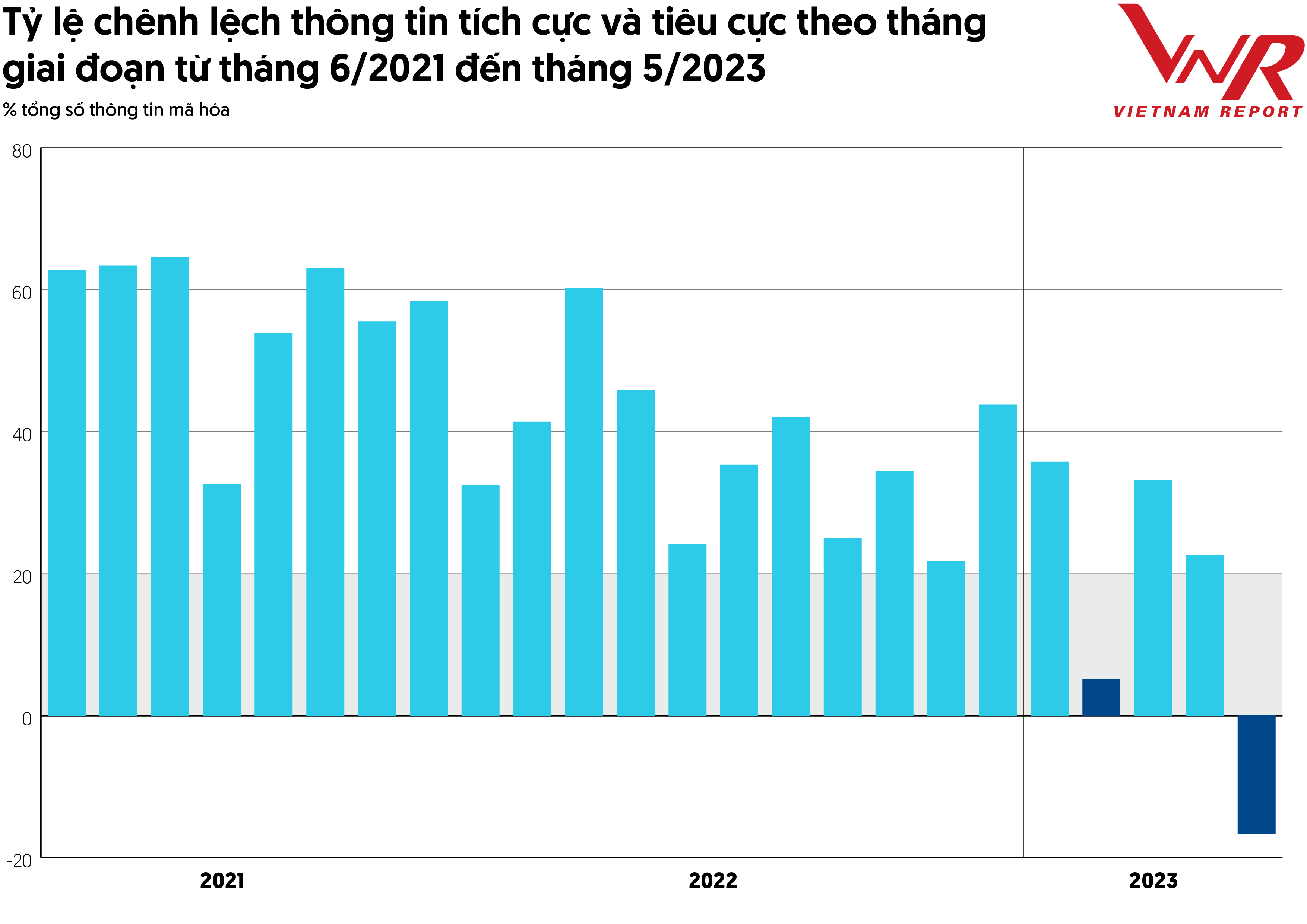

Hình 3: Tỷ lệ chênh lệch thông tin tích cực và tiêu cực theo tháng giai đoạn từ tháng 6/2021 đến tháng 5/2023

Nguồn: Vietnam Report, Dữ liệu Media Coding ngành Bảo hiểm từ tháng 6/2021 đến tháng 5/2023

Xét về tỷ lệ chênh lệch thông tin tích cực và tiêu cực theo tháng giai đoạn từ tháng 6/2021 đến tháng 5/2023 nhìn chung các tháng ở mức “an toàn” (tỷ lệ chênh lệch thông tin tích cực và tiêu cực so với tổng lượng thông tin được mã hóa ở mức 10%) duy chỉ ngoại trừ tháng 2/2023 và tháng 5/2023. Đặc biệt chất lượng thông tin trong tháng 5/2023 là rất đáng báo động khi tỷ lệ này lại đạt mức âm. Đây là các khoảng thời gian mà truyền thông ngành bảo hiểm nói chung và bảo hiểm nhân thọ nói riêng gặp không ít lùm xùm xoay quanh các hoạt động khách hàng tố giác đại lý tư vấn sai, tranh chấp giữa người mua và người bán bảo hiểm, gây ra tác động tiêu cực tới niềm tin dành cho ngành. Để bước qua cuộc khủng hoảng niềm tin này không chỉ dựa vào sự điều hành các cơ quan quản lý mà còn cần sự hợp tác của các DNBH trong việc nâng cao chất lượng sản phẩm, dịch vụ thông qua các hoạt động tư vấn đúng, trúng mục đích của khách hàng.

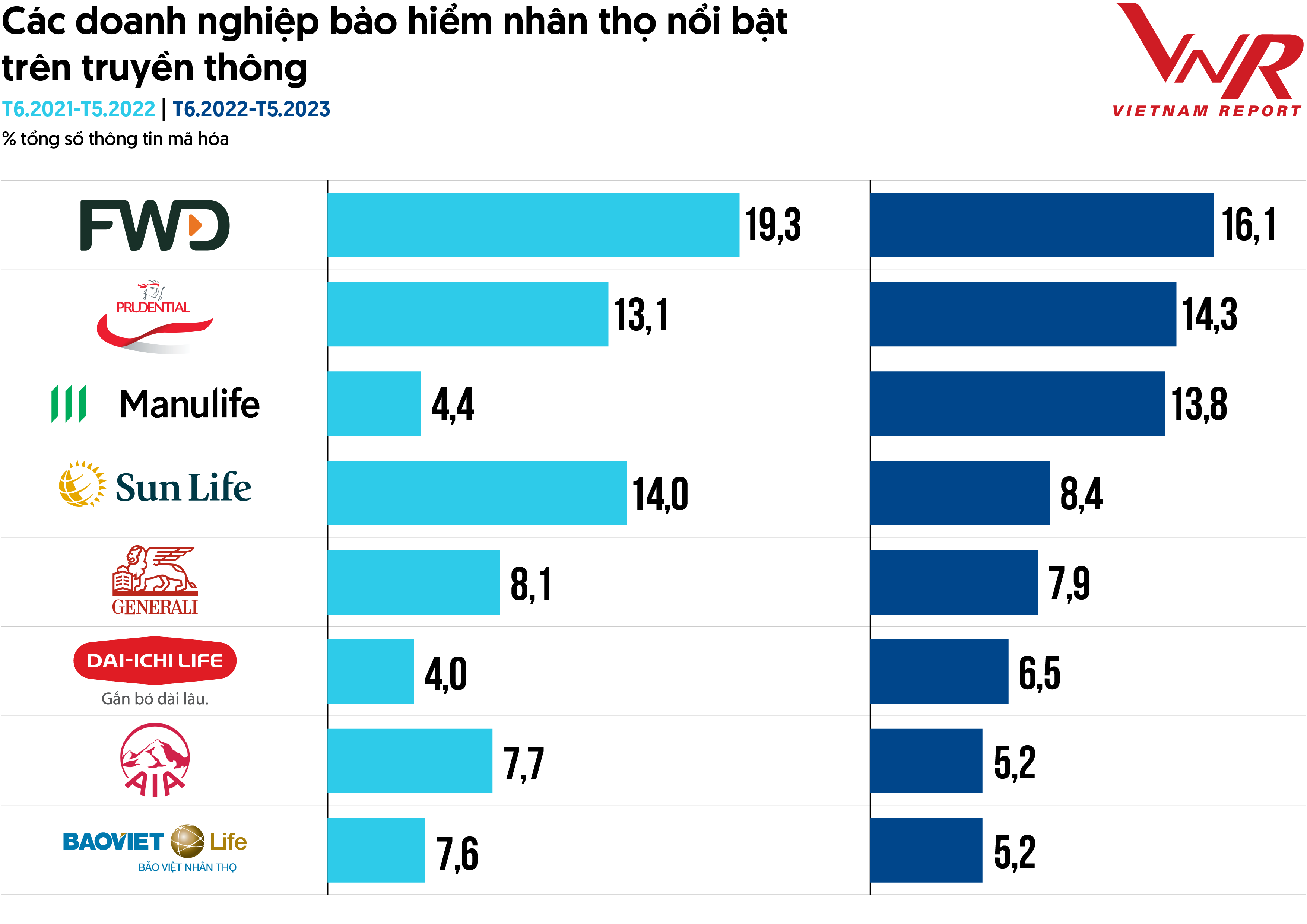

Hình 4: Các DNBH nhân thọ nổi bật trên truyền thông

Nguồn: Vietnam Report, Dữ liệu Media Coding ngành Bảo hiểm từ tháng 6/2021 đến tháng 5/2023

Kết quả phân tích media coding trong giai đoạn từ tháng 6/2022 đến tháng 5/2023 chỉ ra nổi bật trên truyền thông là những doanh nghiệp quen thuộc trong ngành. Về phía nhân thọ là FWD, Prudential, Manulife, Sunlife, Generali, Dai-ichi, AIA trong đó Manulife là doanh nghiệp có sự gia tăng phần trăm xuất hiện trên truyền thông nhiều nhất (+9,4% so với năm trước) với chủ đề nổi bật liên quan tới câu chuyện khiếu nại hợp đồng khách hàng.

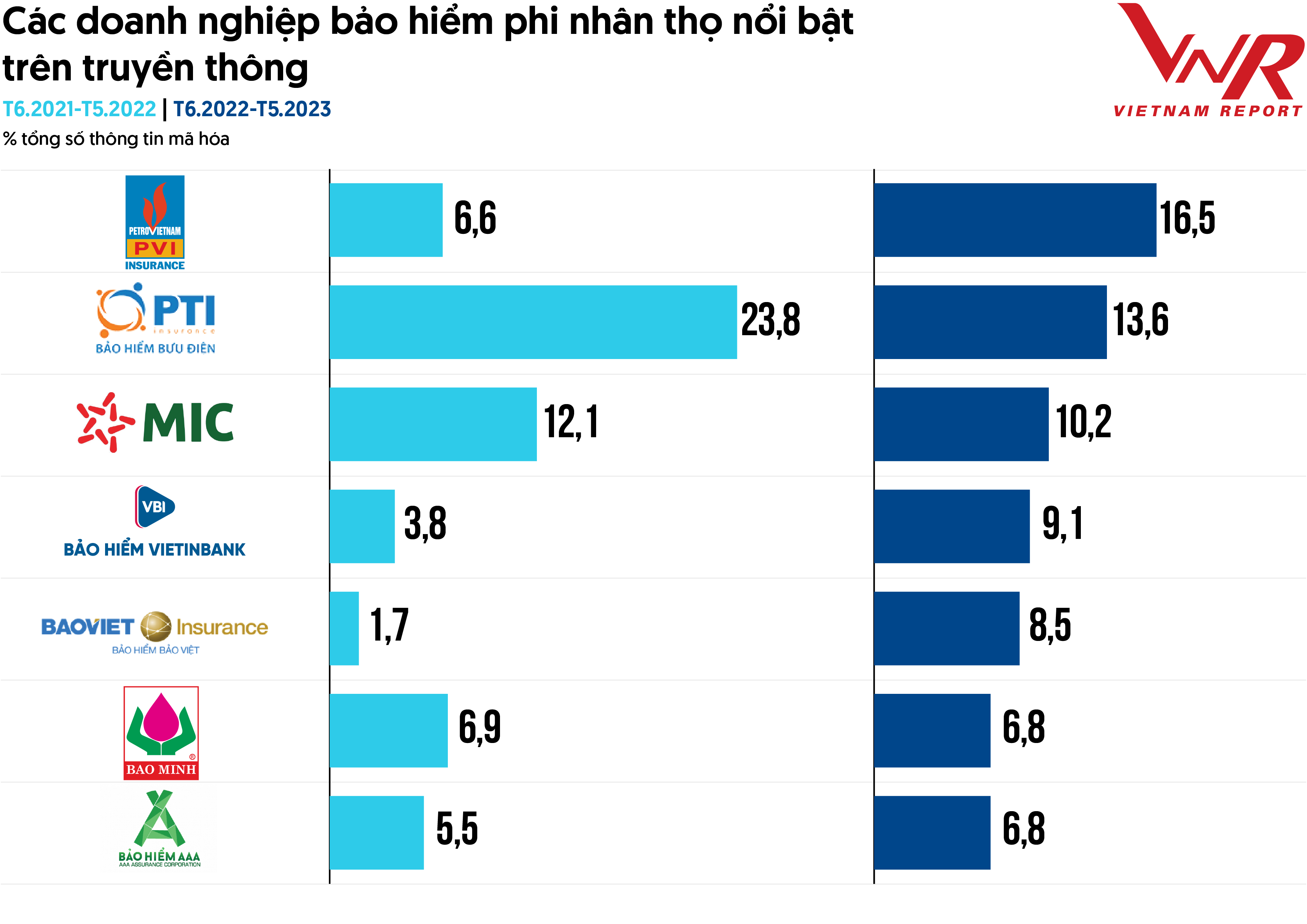

Hình 5: Các DNBH phi nhân thọ nổi bật trên truyền thông

Nguồn: Vietnam Report, Dữ liệu Media Coding ngành Bảo hiểm từ tháng 6/2021 đến tháng 5/2023

Về phía phi nhân thọ các doanh nghiệp nổi bật trên truyền thông bao gồm PVI, PTI, MIC, BIC, Bảo Việt, AAA, Bảo Minh. Đáng chú ý mức độ xuất hiện của PVI trong năm nay có sự gia tăng đáng kể (+9,9% so với năm trước) trong khi đó PTI co hẹp lại chỉ còn 13,6% (-10,2% so với năm trước). Nhìn chung trong số các doanh nghiệp phi nhân thọ nổi bật trên truyền thông ngoại trừ PTI, MIC và Bảo Minh thì các doanh nghiệp còn lại đều có sự cải thiện trong kết quả năm nay.

Những cơn gió “ngược” của ngành Bảo hiểm

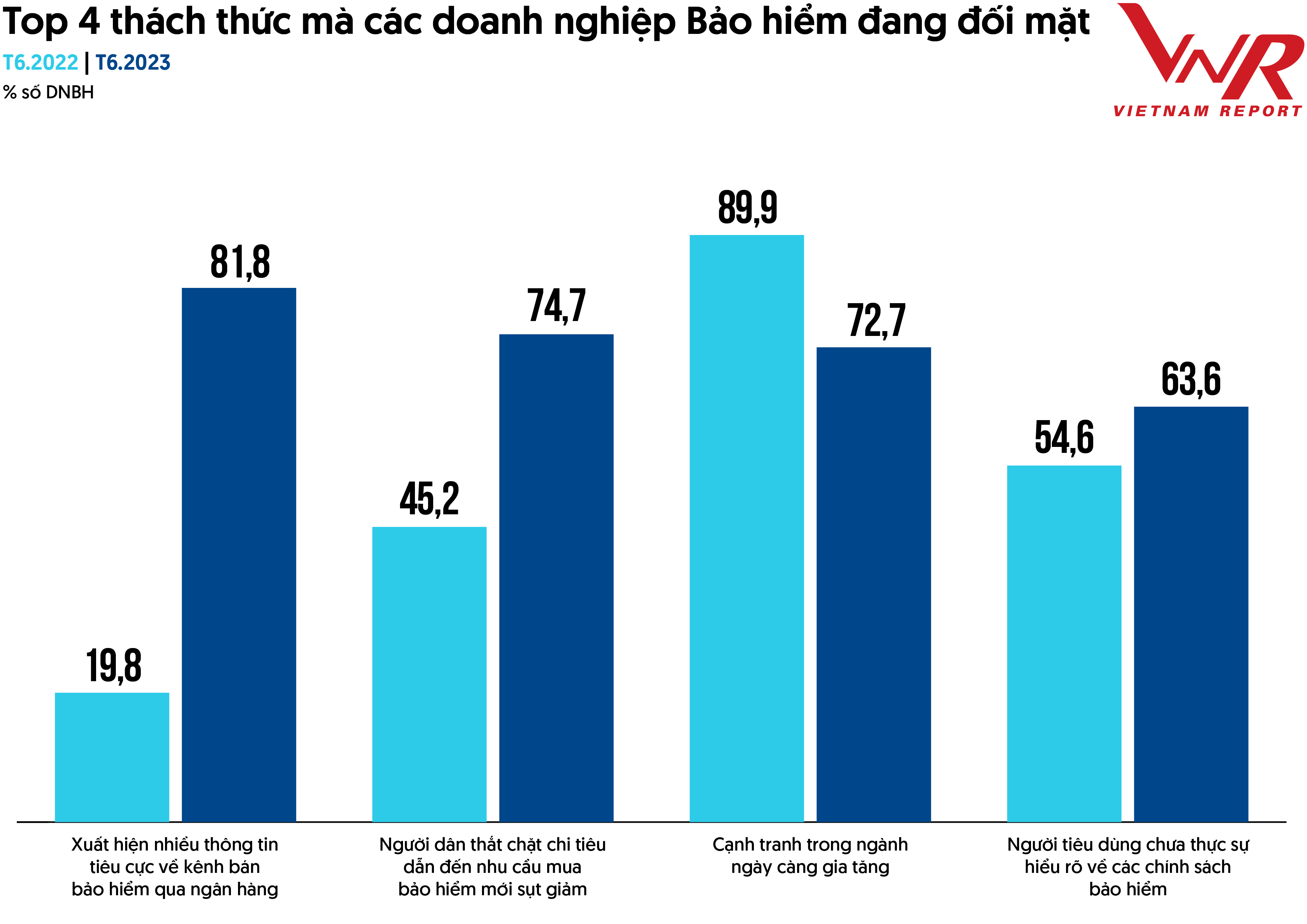

Hình 6: Top 4 thách thức mà các DNBH gặp phải trong năm 2023

Nguồn: Vietnam Report, Khảo sát DNBH trong tháng 6/2022 và tháng 6/2023

Năm 2023, thị trường Bảo hiểm đã được phen lao đao khi những thông tin tiêu cực về bảo hiểm nhân thọ xuất hiện tràn lan trên các phương tiện truyền thông. Có đến 81,8% doanh nghiệp và chuyên gia của Vietnam Report cho rằng việc Xuất hiện nhiều thông tin tiêu cực về bảo hiểm nhân thọ là thách thức lớn nhất mà các doanh nghiệp gặp phải trong năm 2023. Thống kê từ các nền tảng mạng xã hội cho thấy, sau khi các thông tin tiêu cực về kênh bancassurance và hai vụ việc tố nhân viên tư vấn sai, thiếu trách nhiệm với khách hàng đã đẩy lượng tin thảo luận về ngành bảo hiểm tăng gấp 15 lần, từ 4,7 nghìn lượt thảo luận/ngày trong năm 2022 lên 73 nghìn lượt thảo luận/ngày vào tháng 4/2023. Không chỉ dừng lại tăng lượng tin thảo luận, những sự việc này đã gây ảnh hưởng nghiêm trọng đến thái độ của khách hàng về ngành Bảo hiểm, đẩy chỉ số cảm xúc tiêu cực tăng cao nhất trong 3 năm qua. Kết quả phân tích cho thấy các cuộc thảo luận về chủ đề bảo hiểm trong năm 2022, cảm xúc chủ đạo của khách hàng đa số là trung tính (chiếm 61,5%) trong khi tiêu cực chỉ có 2,2%. Tuy nhiên, sau khi những sự việc trên liên tiếp xảy ra, chỉ số cảm xúc tiêu cực của khách hàng đã được đẩy lên 54,0% (gấp 19 lần). Khi chỉ số cảm xúc tiêu cực tăng cao sẽ ảnh hưởng nghiêm trọng tới uy tín của ngành bảo hiểm nói chung và DNBH nói riêng, thậm chí có thể làm gia tăng lượng khách hàng muốn hủy hợp đồng bảo hiểm.

Khảo sát Thói quen Tiêu dùng tại Việt Nam của PwC Việt Nam năm 2023 cho biết 62% người tiêu dùng có xu hướng giảm tiêu thụ các mặt hàng không thiết yếu, điều này cũng trùng hợp với kết quả khảo sát doanh nghiệp và chuyên gia của Vietnam Report khi có 74,7% doanh nghiệp và chuyên gia cho rằng người dân thắt chặt chi tiêu dẫn đến nhu cầu mua bảo hiểm mới sụt giảm. Thống kê từ đầu năm nay cho thấy, việc khai thác doanh thu phí bảo hiểm mới bán qua kênh đại lý của toàn thị trường đều giảm sút, số lượng DNBH ghi nhận tăng trưởng chỉ đếm trên đầu ngón tay. Tương tự, ở kênh bancassurance, phí khai thác mới của hầu hết doanh nghiệp có thị phần đứng đầu cũng đều giảm mạnh.

Người tiêu dùng chưa thực sự hiểu rõ về các chính sách bảo hiểm là khó khăn tiếp theo và cũng là khó khăn khó khắc phục nhất, đã tồn tại trong nhiều năm nay. Theo kết quả khảo sát nhận thức về sản phẩm bảo hiểm của người tiêu dùng được Vietnam Report thực hiện trong tháng 5-6/2023, có đến 55,8% người trả lời chưa thật sự hiểu về sản phẩm bảo hiểm nhân thọ mà mình đang tham gia. Trong đó, sản phẩm liên kết đầu tư chính là loại sản phẩm có đến 97,9% khách hàng đang tham gia nhưng không hiểu rõ về loại sản phẩm này tiếp đến là bảo hiểm hỗn hợp (83,3%) và bảo hiểm trả tiền định kỳ (80,2%). Đây là một kết quả đáng báo động khi khách hàng không thật sự hiểu về các điều khoản, quyền và nghĩa vụ với sản phẩm bảo hiểm mà mình đang tham gia, dẫn đến tình trạng khách hàng khiếu nại bồi thường sai, gây ra sự hiểu nhầm không đáng có về các sản phẩm bảo hiểm nhân thọ. Theo ý kiến của một số chuyên gia, trước khi đặt bút ký tên vào hợp đồng bảo hiểm, khách hàng nên chịu khó tìm hiểu rõ ràng về sản phẩm bảo hiểm, chịu khó chia sẻ và lắng nghe người tư vấn để giải quyết các thắc mắc ngay từ việc tư vấn, thậm chí có thể chọn nhiều sản phẩm, nhiều công ty bảo hiểm từ đó có thể sử dụng được sản phẩm phù hợp nhất với nhu cầu và tài chính của bản thân. Như vậy sẽ không còn xảy ra những chuyện lùm xùm về bảo hiểm trong tương lai.

Nắm bắt cơ hội – vượt qua khó khăn

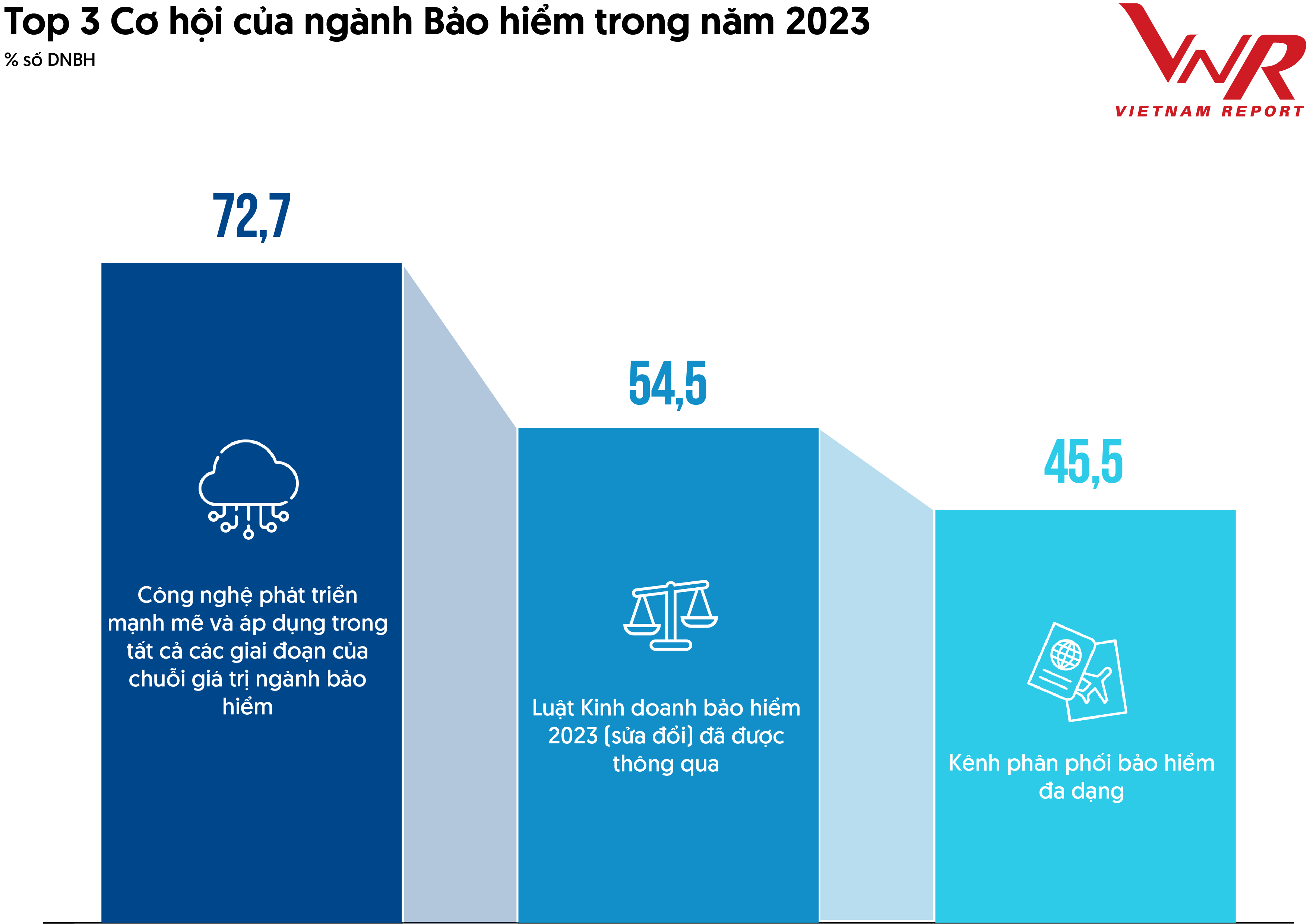

Dù còn nhiều khó khăn nhưng vẫn có những tín hiệu tích cực cho ngành Bảo hiểm trong năm nay. Vietnam Report đã tiến hành khảo sát các doanh nghiệp, chuyên gia trong ngành và ghi nhận top 3 cơ hội đóng góp cho tăng trưởng của doanh nghiệp ngành Bảo hiểm trong năm 2023.

Hình 7: Top 3 Cơ hội của ngành Bảo hiểm trong năm 2023

Nguồn: Vietnam Report, Khảo sát DNBH trong tháng 6/2023

72,7% doanh nghiệp và chuyên gia trả lời khảo sát của Vietnam Report cho rằng Công nghệ phát triển mạnh mẽ và áp dụng trong tất cả các giai đoạn của chuỗi giá trị ngành Bảo hiểm là cơ hội lớn nhất thúc đẩy sự phục hồi cho toàn ngành. Trong những năm vừa qua, hành vi người tiêu dùng đã có sự thay đổi lớn do tác động của COVID-19, và Insurtech đã trở thành một thị trường mang lại nhiều bước đột phá hơn trong lĩnh vực bảo hiểm. Thị trường Insurtech tại Việt Nam được dự đoán sẽ sớm đạt mức hàng chục tỷ USD, và phát triển gần 50% mỗi năm theo báo cáo của Google và Bain năm 2022. Việc đẩy mạnh ứng dụng công nghệ giúp khách hàng nắm được thông tin một cách minh bạch, đồng thời đơn giản hóa thủ tục hồ sơ, đặc biệt là ứng dụng công nghệ có thể giúp cá nhân hóa sản phẩm bảo hiểm theo nhu cầu thực tế của từng khách hàng, hoặc mức độ rủi ro thay vì thiết kế các sản phẩm “đại trà” như trước.

Luật Kinh doanh bảo hiểm mới ban hành có hiệu lực từ 01/01/2023, được 54,5% doanh nghiệp kỳ vọng là yếu tố tích cực thúc đẩy thị trường bảo hiểm phát triển ổn định, bền vững. Nhiều chuyên gia cho rằng, sau nhiều biến động kinh tế, sự sụt giảm, đứt gãy của chuỗi cung ứng toàn cầu do ảnh hưởng của đại dịch COVID-19, việc ban hành Luật Kinh doanh bảo hiểm (sửa đổi) với nhiều điều khoản tiến bộ sẽ như “liều vắc xin thể chế” giúp minh bạch thị trường bảo hiểm. Bên cạnh đó, những quy định mới khắt khe hơn về mặt nhân sự đối với các tổ chức tín dụng có kinh doanh bảo hiểm sẽ giúp nâng cao chất lượng đội ngũ tư vấn cho kênh bancassurance, từ đó giúp DNBH khai thác tốt hơn kênh phân phối này.

Kênh phân phối bảo hiểm đa dạng cũng là một trong ba cơ hội chính của ngành Bảo hiểm trong năm 2023. Trả lời phỏng vấn của Vietnam Report, các chuyên gia trong ngành cho biết trong năm 2023, ngành bảo hiểm sẽ đẩy mạnh thêm kênh phân phối mới – bảo hiểm nhúng (Embedded Insurance hay bảo hiểm bán kèm. Có thể hiểu đơn giản là bất kể cái gì bán kèm với sản phẩm hay dịch vụ mà bên đối tác thứ ba đang bán nhúng vào bảo hiểm. Bảo hiểm nhúng sẽ có hai dạng: dạng thứ nhất là nhúng luôn vào, buộc khách hàng phải mua luôn và dạng thứ hai là khách hàng có quyền lựa chọn mua bảo hiểm đi kèm dịch vụ, như khi khách hàng vào app để mua vé máy bay, các app bán vé nhúng thêm một lựa chọn là mua bảo hiểm chuyến bay, hoặc đơn giản hơn như đi Grab bike, ứng dụng có thêm một mục mua bảo hiểm chuyến đi. Tùy theo nhu cầu của khách hàng, có thể tự lựa chọn mua, không cần phải gọi hỏi công ty bảo hiểm. Bảo hiểm nhúng mang lại tiện ích và trải nghiệm mới cho khách hàng với mức phí bảo hiểm rẻ hơn khi được bán qua kênh truyền thống và cũng không cần các thủ tục rườm rà. Thêm vào đó, khi hợp tác với bên thứ ba để cung cấp bảo hiểm nhúng, DNBH có thể được sử dụng miễn phí tập khách hàng của đối tác, từ đó có thể mở rộng tập khách hàng tiềm năng của doanh nghiệp. Đây là xu hướng phát triển tiềm năng của thị trường bảo hiểm toàn cầu, có thể đem lại nguồn thu phí bảo hiểm lên đến 2.500 tỷ USD trong 10 năm tới, chiếm khoảng 16% tổng doanh thu phí bảo hiểm.

Chiến lược ưu tiên của DNBH

Việt Nam có 11% dân số tham gia bảo hiểm nhân thọ tính đến năm 2022. Kết quả này có được nhờ phần lớn công sức của đội ngũ tư vấn viên bảo hiểm, góp phần thực hiện mục tiêu 15% dân số Việt Nam có bảo hiểm nhân thọ vào năm 2025. Tuy nhiên vì nhiều lý do, thời gian gần đây các tư vấn viên bảo hiểm vẫn phải đối mặt với cái nhìn chưa thiện cảm của nhiều người.

Chất lượng đại lý, tư vấn viên không phải là câu chuyện mới của ngành bảo hiểm nói chung và bảo hiểm nhân thọ nói riêng. Trong năm 2022 qua kiểm tra, hiệp hội đã phát hiện khoảng 3.100 trường hợp đại lý sai phạm, với 14 nhóm hành vi, trong đó có lỗi tuyên truyền quảng cáo sai về sản phẩm dịch vụ của DNBH. Trước đây, tình trạng này cũng đã tồn tại tuy nhiên chỉ với số lượng nhỏ và khi các DNBH phát hiện ra đã có những phương án xử lý, giải quyết kịp thời. Tuy nhiên, khi kênh bancassurance tăng trưởng bùng nổ thì vấn đề về chất lượng nhân viên tư vấn lại trở lại. Tình trạng tư vấn viên tư vấn không đúng, cố tình tư vấn mập mờ cho khách hàng đã diễn ra trong thời gian dài, khiến khách hàng gặp không ít khó khăn và mất niềm tin vào bảo hiểm. Tư vấn viên thường chỉ tư vấn “lấp lửng”, chỉ nhắc đến cái lợi trước mắt mà ít khi tư vấn cái chưa được, rủi ro và các điều khoản loại trừ cho khách hàng khi tham gia sản phẩm. Đối với các dòng sản phẩm đầu tư như sản phẩm liên kết đơn vị, đa phần tư vấn viên tư vấn đây là dòng sản phẩm có lãi suất cao hơn ngân hàng. Trong khi đó, khách hàng cứ nghĩ bảo hiểm như gửi tiết kiệm có lãi suất cao và được bảo vệ sức khoẻ nên mới tham gia. Và đây cũng chính là nguyên nhân dẫn đến các mâu thuẫn hợp đồng sau này.

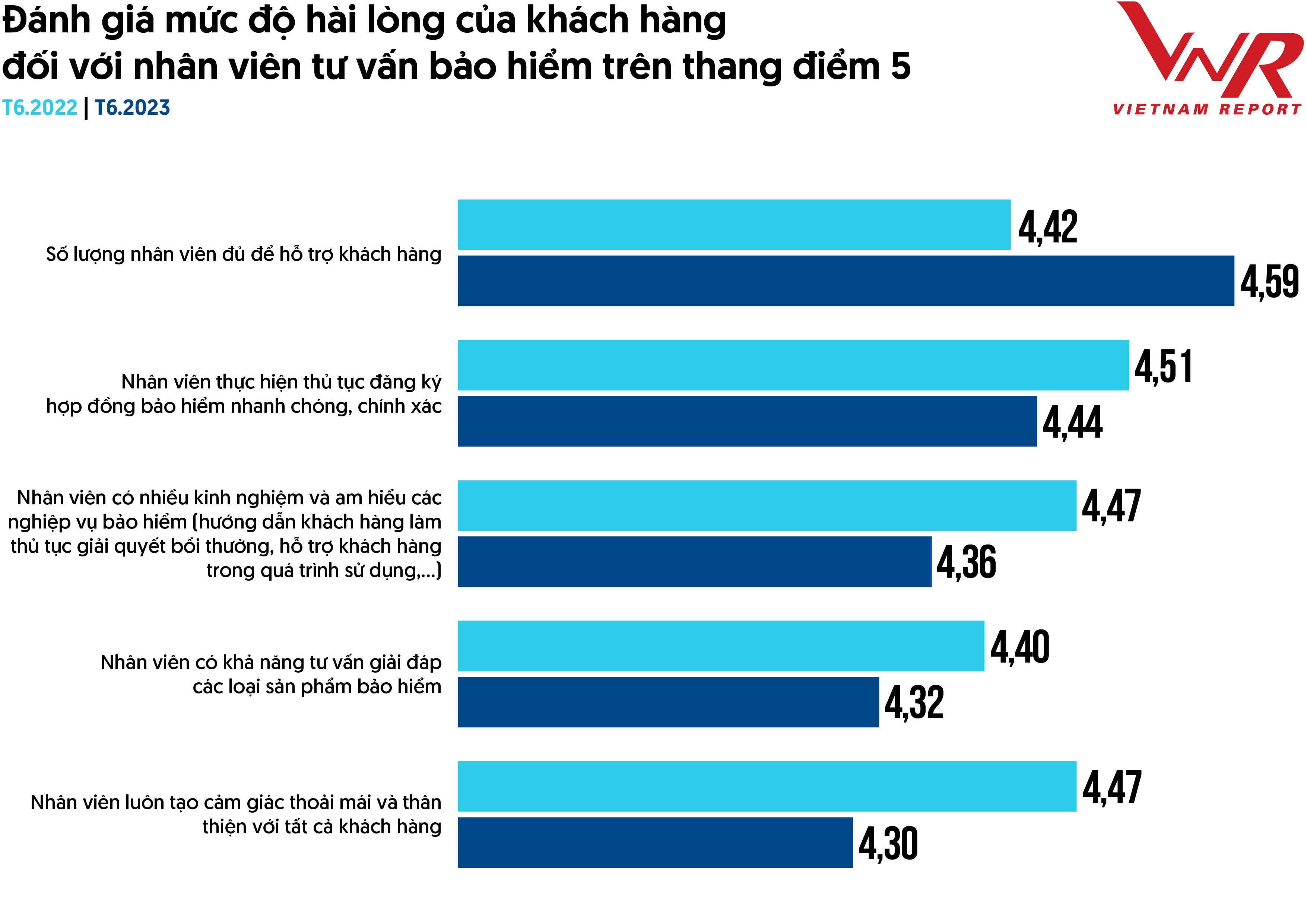

Theo kết quả khảo sát người tiêu dùng Bảo hiểm của Vietnam Report, mức độ hài lòng của khách hàng đối với nhân viên tư vấn bảo hiểm đã giảm từ 4,5 xuống 4,4 trong năm 2023. Trong đó, tiêu chí giảm mạnh nhất là Nhân viên luôn tạo cảm giác thoải mái và thân thiện với tất cả khách hàng (4,5 xuống 4,3). Ba tiêu chí đánh giá về kiến thức, kỹ năng của nhân viên tư vấn bao gồm: (1) có nhiều kinh nghiệm và am hiểu các nghiệp vụ bảo hiểm (hướng dẫn khách hàng làm thủ tục giải quyết bồi thường, hỗ trợ khách hàng trong quá trình sử dụng,…); (2) có khả năng tư vấn giải đáp các loại sản phẩm bảo hiểm; và thực hiện thủ tục đăng ký hợp đồng bảo hiểm nhanh chóng, chính xác; đều có sự sụt giảm đáng kể, phản ánh vấn đề chất lượng nhân viên tư vấn của các DNBH đang rơi vào mức “đáng báo động”.

Hình 8: Đánh giá mức độ hài lòng của khách hàng đối với nhân viên tư vấn bảo hiểm trên thang điểm 5

Nguồn: Vietnam Report, Khảo sát Người tiêu dùng Bảo hiểm trong tháng 5-6/2023

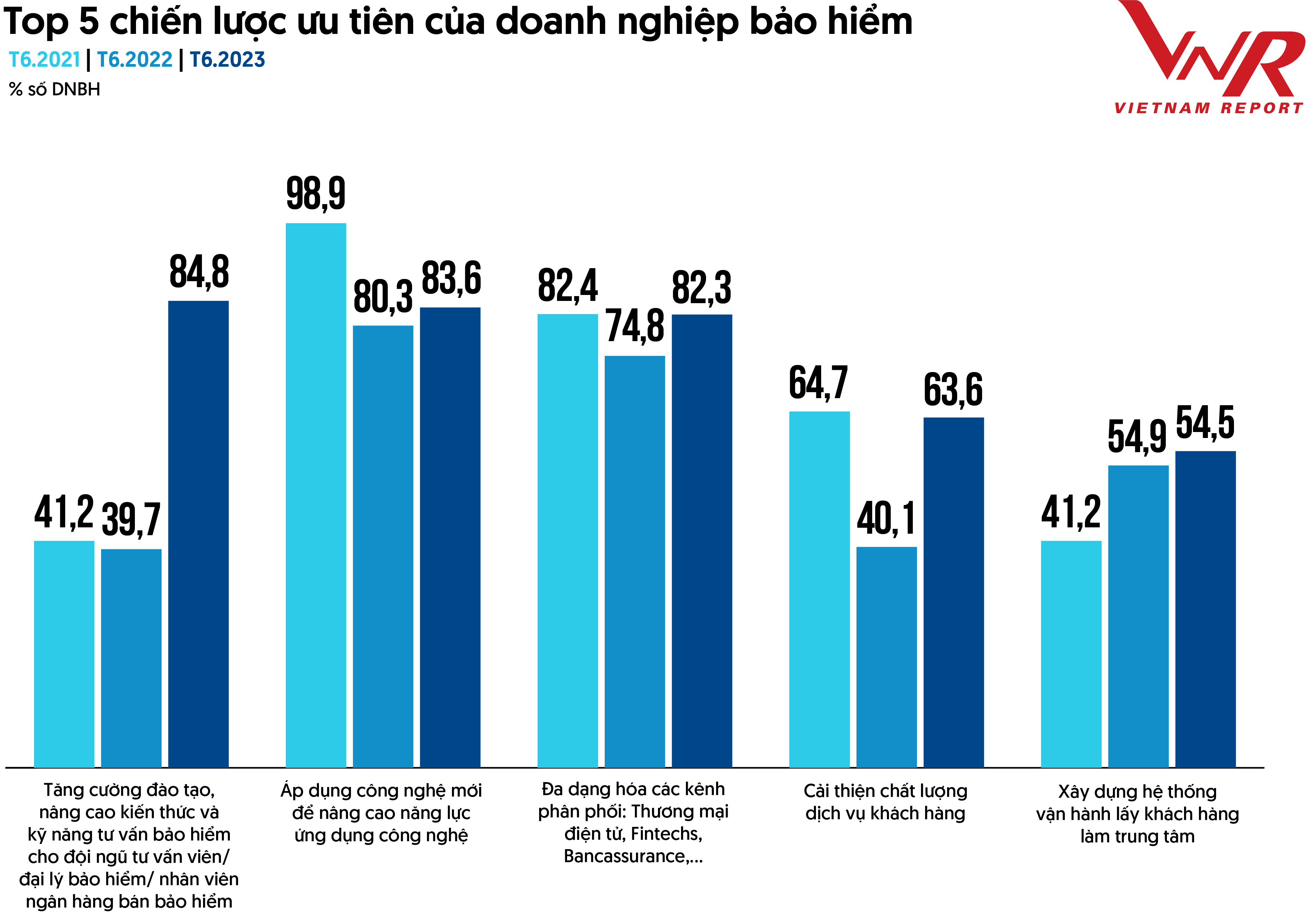

Trước thực tế này, các chiến lược nâng cao chất lượng đội ngũ tư vấn viên/ đại lý/ nhân viên ngân hàng bán bảo hiểm đã được các doanh nghiệp ưu tiên đẩy lên vị trí thứ nhất với mức tăng mạnh (từ 39,7% lên 84,8%). Các doanh nghiệp hiện nay đang đẩy mạnh việc tổ chức các chương trình đào tạo bám sát yêu cầu công việc, phát triển năng lực, trẻ hóa đội ngũ tư vấn viên và áp dụng những quy trình chặt chẽ để chọn người phù hợp. Ngoài đội ngũ nhân viên tư vấn của doanh nghiệp, cũng cần đưa ra các biện pháp để kiểm soát chất lượng nhân viên tư vấn ở cả kênh bancassurance. Hiện nay, kênh bancassurance đang mang về nguồn thu lớn, theo số liệu từ Hiệp hội Bảo hiểm Việt Nam cho thấy trong năm 2022 có 995.400 hợp đồng bảo hiểm nhân thọ được phân phối qua kênh bancassurance, chiếm 46% doanh số khai thác mới. Theo khảo sát người tiêu dùng Bảo hiểm của Vietnam Report, năm 2023 cũng cho thấy sự bùng nổ ở kênh ngân hàng khi số lượng người tiêu dùng sử dụng kênh này tăng từ 10,7% trong năm 2022 lên 65,0% trong năm 2023. Trong đó, có 7,2% người tiêu dùng không hài lòng khi mua bảo hiểm qua ngân hàng với lý do chính là nhân viên tư vấn lập lờ từ gửi tiết kiệm thành mua bảo hiểm. Theo khảo sát DNBH của Vietnam Report, để cải thiện tình trạng này, ngoài việc tăng cường đào tạo để nâng cao chất lượng đội ngũ tư vấn cho kênh bancassurance, có 54,5% doanh nghiệp sẽ Đưa ra các quy định xử phạt nghiêm khắc nếu nhân viên vi phạm nhiều lần và 45,5% doanh nghiệp Đưa ra những điều khoản thỏa thuận khi ký kết hợp tác phân phối bảo hiểm qua các ngân hàng. Để chung tay cùng cộng đồng doanh nghiệp tạo dựng lại niềm tin với khách hàng, sắp tới đây Quốc hội sẽ sớm ban hành nghị định hướng dẫn thi hành Luật Kinh doanh bảo hiểm có quy định nghiêm ngặt hơn về đội ngũ nhân viên tư vấn tại các ngân hàng. Với một số khoản mục như người phụ trách bộ phận bảo hiểm cần có bằng đại học chuyên ngành, chứng chỉ chuyên môn cần có, trong một chi nhánh phải có tối thiểu 03 nhân viên được đào tạo và có chứng chỉ đại lý bảo hiểm phù hợp với loại hình bảo hiểm mà tổ chức tín dụng làm đại lý…

Hình 9: Top 5 chiến lược ưu tiên của DNBH trong năm 2023

Nguồn: Vietnam Report, Khảo sát DNBH tháng 6/2022 và tháng 6/2023

Phát triển văn hóa doanh nghiệp khi cuộc chiến nhân tài ngày càng gay gắt

Khi sự cạnh tranh trong ngành ngày càng gia tăng như hiện nay, điều khác biệt để tạo nên thành công nằm ở sự đồng lòng, gắn kết của toàn thể đội ngũ nhân sự doanh nghiệp. Theo khảo sát doanh nghiệp của Vietnam Report, có 81,8% doanh nghiệp cho rằng xây dựng văn hóa doanh nghiệp Giúp nâng cao năng lực cạnh tranh cho doanh nghiệp. Hiểu được tầm quan trọng của văn hóa doanh nghiệp, các DNBH đang nỗ lực đổi mới chiến lược nhân sự của mình. Trước đây, đội ngũ nhân sự đa dạng về lứa tuổi, nghề nghiệp, trình độ, nhưng hiện nay DNBH tập trung tuyển dụng nhân sự trẻ tuổi là sinh viên mới tốt nghiệp chuyên ngành về bảo hiểm, tài chính.

Theo khảo sát của Vietnam Report, để thu hút và giữ chân nhân lực, 90,6% doanh nghiệp sẽ Tạo cơ hội đào tạo và phát triển và 81,9% doanh nghiệp sẽ đưa ra các Chính sách đãi ngộ tốt. DNBH hướng tới việc tuyển dụng nhân sự chuyên nghiệp, làm toàn thời gian thay vì tuyển dụng ồ ạt, đại trà như trước đây. Đội ngũ nhân sự mới này sẽ nhận được các chính sách đãi ngộ tốt hơn như được trả lương cứng cố định, được hưởng chính sách đãi ngộ theo quy định, được lên lộ trình đào tạo, phát triển,… Theo tháp nhu cầu của Maslow, nhu cầu tự thể hiện bản thân được đặt tại đỉnh tháp vượt qua các nhu cầu cơ bản của con người, khi được trả một mức lương cao, được cấp trên công nhận có thể tạo cho nhân viên tâm lý muốn gắn bó, đóng góp nhiều hơn vào sự phát triển của doanh nghiệp. Đây cũng chính là lý do khi các DNBH theo đuổi chiến lược phát triển văn hóa doanh nghiệp DEI (Diversity – đa dạng, Equity – công bằng, Inclusion – hòa nhập), có đến 81.9% doanh nghiệp lựa chọn yếu tố ưu tiên hàng đầu là Phát triển theo hướng công bằng, cơ hội thăng tiến bình đẳng cho toàn bộ nhân sự. Theo sau đó là Phát triển theo hướng hòa nhập, nhân sự hòa nhập, cống hiến hết mình cho doanh nghiệp với 72.7% và cuối cùng Phát triển theo hướng đa dạng (Diversity) với 36,4%.

Đối với DNBH, mỗi nhân viên luôn là một đại sứ thương hiệu cho doanh nghiệp của mình bởi tính chất công việc tiếp xúc trực tiếp với khách hàng, đối tác. Trong thời gian qua, những vụ lùm xùm liên quan đến ngành bảo hiểm đa phần đều xuất phát từ chính những “đại sứ thương hiệu” này. Phát triển văn hóa doanh nghiệp tốt hơn có thể giúp nhân viên có môi trường làm việc tích cực, gắn kết hơn, từ đó nhân viên sẽ có trách nhiệm hơn với hành vi, phát ngôn của mình để tránh gây ảnh hưởng xấu đến doanh nghiệp.

Tình hình triển khai Insurtech trong các DNBH

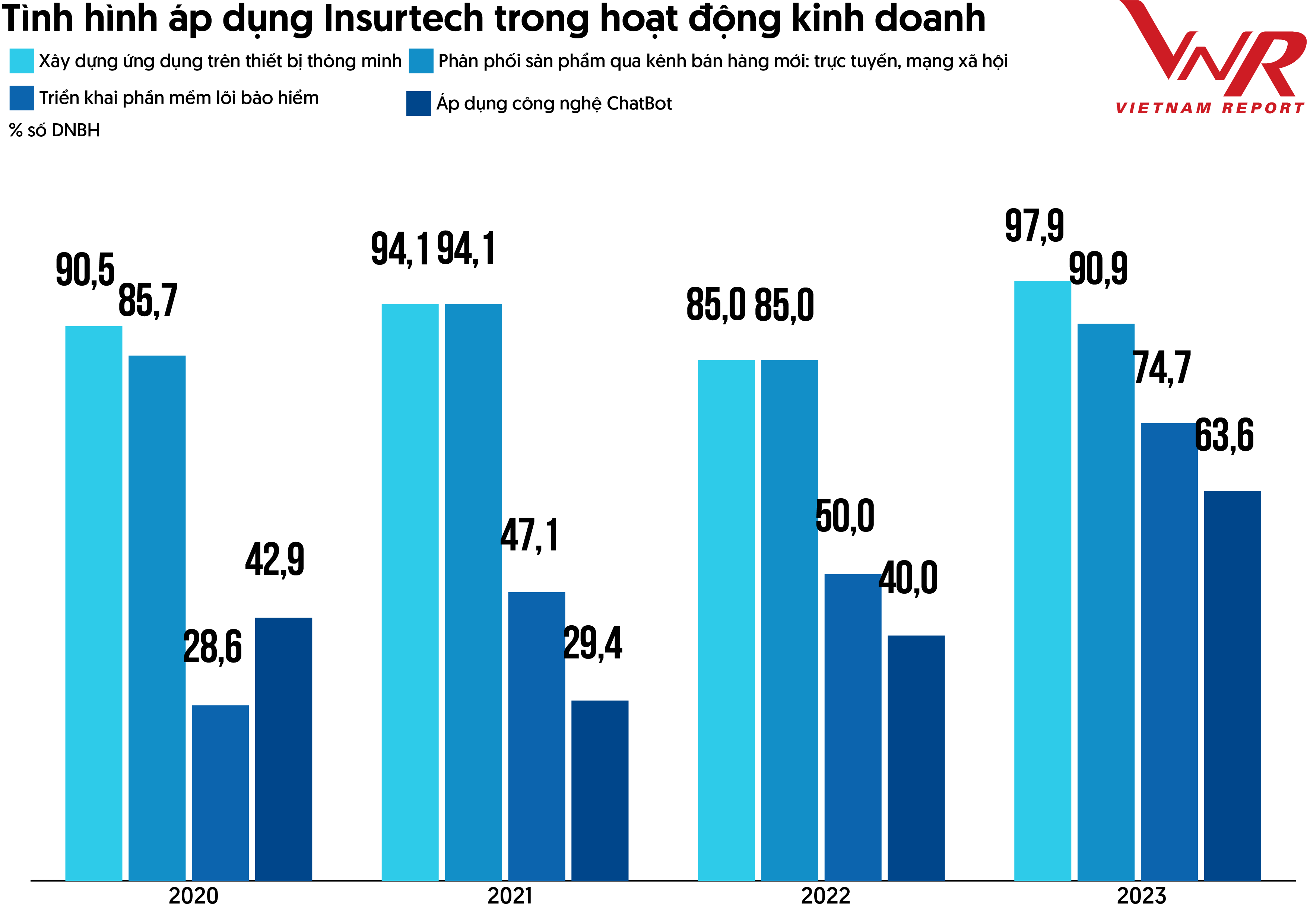

Hình 10: Tình hình áp dụng Insurtech trong hoạt động kinh doanh của doanh nghiệp

Nguồn: Vietnam Report, Khảo sát DNBH tháng 6 từ năm 2020-2023

Trong bối cảnh mức độ số hóa ngày càng cao, công nghệ bảo hiểm (hay còn gọi là Insurtech) nổi lên như một lĩnh vực tiềm năng và có sức tăng trưởng tốt. Ông Ngô Trung Dũng, Phó Tổng thư ký Hiệp hội Bảo hiểm Việt Nam, cho rằng trong thời kỳ cách mạng công nghiệp 4.0, công nghệ đã hiện diện trong mọi lĩnh vực của chuỗi giá trị bảo hiểm, từ khâu nghiên cứu thị trường, tìm hiểu nhu cầu khách hàng đến thiết kế sản phẩm, bán sản phẩm rồi quản lý hợp đồng bảo hiểm và thẩm định.

Theo khảo sát DNBH của Vietnam Report, được thực hiện từ năm 2020-2023, mức độ triển khai Insurtech trong doanh nghiệp đã có sự tăng lên rõ rệt. Năm 2020-2021 khi ý tưởng triển khai Insurtech mới chỉ bắt đầu nhen nhóm, đa phần các doanh nghiệp chỉ tập trung sử dụng công nghệ để gia tăng hiệu quả phân phối sản phẩm sẵn có đến với khách hàng, việc ứng dụng các công nghệ chỉ dừng lại ở mức khá thô sơ. Ứng dụng AI, Internet vạn vật (IoT) hay Dữ liệu lớn (Big data) dường như chưa được các DNBH nghĩ đến. Tuy nhiên, chỉ trong vòng 4 năm, các DNBH đã tạo ra sự thay đổi đáng kể khi mức độ áp dụng công nghệ của các doanh nghiệp tăng lên đáng kể ở cả 4 nghiệp vụ. Việc đẩy mạnh phát triển các ứng dụng bảo hiểm trên điện thoại của doanh nghiệp đã cho ra những kết quả xứng đáng khi có đến 93,2% khách hàng đánh giá vô cùng hài lòng về giao diện của ứng dụng bảo hiểm; 94,9% khách hàng đánh giá ngôn ngữ của ứng dụng bảo hiểm dễ hiểu; về tính bảo mật của ứng dụng bảo hiểm có 90,6% khách hàng đánh giá tính bảo mật tốt. Năm 2020, việc triển khai phần mềm lõi bảo hiểm chỉ dừng lại ở con số 28,6% doanh nghiệp triển khai, tuy nhiên hiện nay con số này đã lên tới 74,4%. Các doanh nghiệp cũng đã bắt đầu sử dụng AI và ở mức độ ứng dụng vẫn chưa cao, chỉ xấp xỉ 30%. Việc tăng cường áp dụng AI hay sử dụng những thông số trên IoT giúp doanh nghiệp xác định rõ được tập khách hàng tiềm năng và có nhu cầu mua sản phẩm. Ngoài ra, còn giúp các doanh nghiệp tiết kiệm thêm thời gian, nâng cao hiệu quả, năng suất lao động, tạo thiện cảm hơn với khách hàng khi nhân viên tư vấn chỉ tập trung chăm sóc khách hàng có nhu cầu mua bảo hiểm. Thêm vào đó, việc sử dụng công nghệ để nắm bắt được các dữ liệu về khách hàng như thói quen sinh hoạt, tiền sử bệnh án có thể giúp DNBH điều chỉnh gói bảo hiểm sức khỏe với mức phí phù hợp dựa trên thể trạng và mức độ vận động của người dùng.

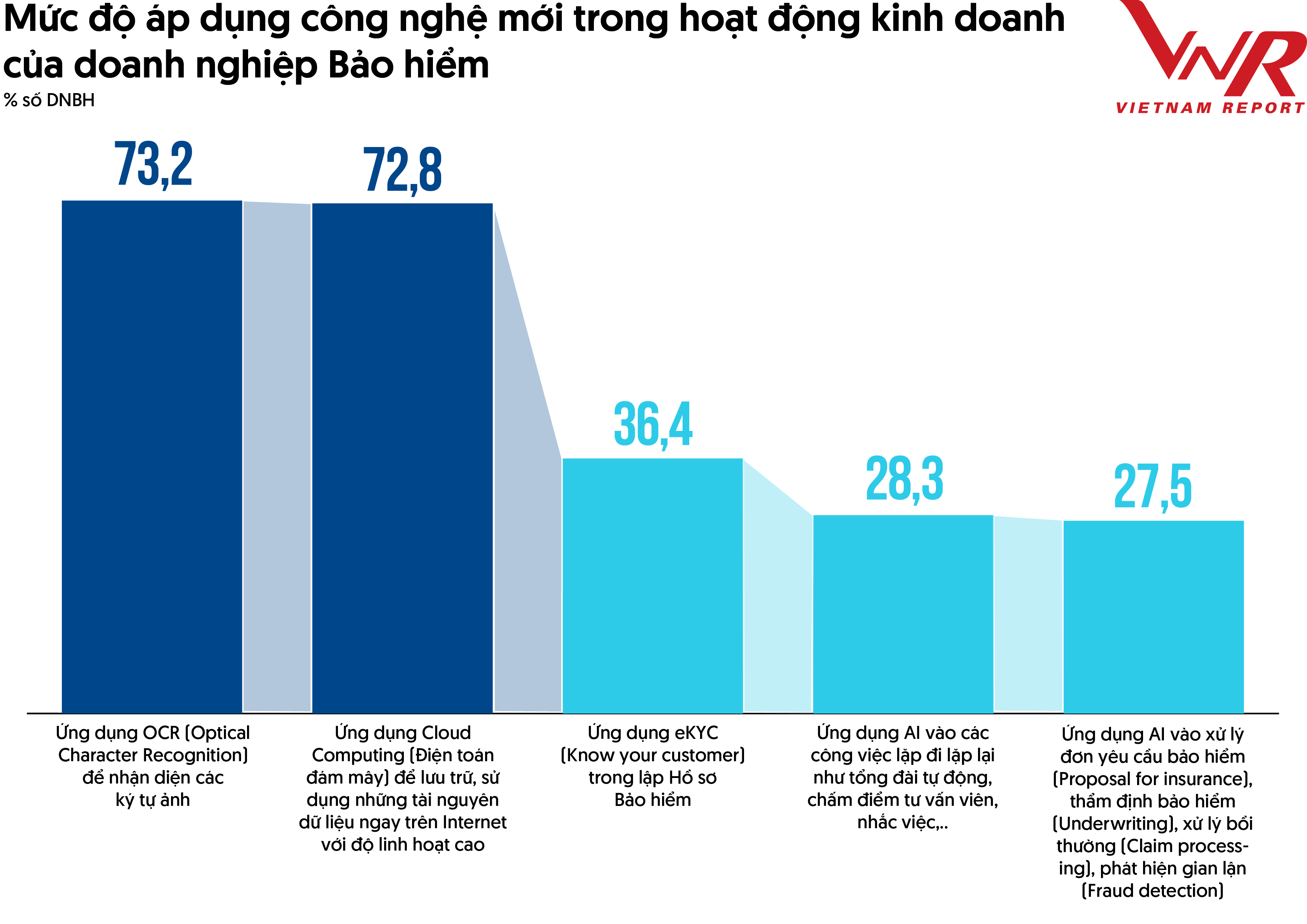

Hình 11: Mức độ áp dụng công nghệ mới trong hoạt động kinh doanh của DNBH

Nguồn: Vietnam Report, Khảo sát DNBH trong tháng 6/2023

Khi mức độ ứng dụng công nghệ của doanh nghiệp tăng cao, dữ liệu lưu trữ lớn sẽ là lúc rủi ro an ninh mạng, rò rỉ dữ liệu gia tăng. Trong khi đó, giao dịch an toàn, bảo mật dữ liệu được khách hàng đánh giá là một trong các yếu tố quan trọng khi lựa chọn doanh nghiệp cung cấp sản phẩm bảo hiểm. Theo kết quả khảo sát người tiêu dùng của Vietnam Report, 62,4% khách hàng không muốn thông tin cá nhân của mình bị sử dụng, bất kể dịch vụ được cung cấp hữu ích như thế nào. Do vậy, 87,5% DNBH tham gia khảo sát cho biết dự kiến sẽ tăng ngân sách dành cho chương trình bảo mật và an ninh mạng, trong đó 71,4% số DNBH lên kế hoạch tăng trên 6%. Để đảm bảo tính bảo mật và an ninh mạng, 90,7% DNBH dự kiến tập trung tăng cường nguồn nhân lực vào quản trị, rủi ro và tuân thủ. Ngoài ra, các doanh nghiệp còn tập trung gia tăng nguồn lực để tạo ra thêm giải pháp công nghệ an ninh mạng cũng như tập trung vào chiến lược và phối hợp với các nhóm kỹ thuật/ công nghệ vận hành (OT). Các DNBH kỳ vọng việc đẩy mạnh áp dụng Insurtech có thể nâng cao trải nghiệm của khách hàng đồng thời cũng đảm bảo tính bảo mật thông tin cá nhân của khách hàng.

Bảng xếp hạng Top 10 Công ty Bảo hiểm uy tín năm 2023 là kết quả nghiên cứu độc lập và khách quan của Vietnam Report được công bố thường niên từ năm 2016, dựa trên phương pháp Media Coding (mã hóa dữ liệu báo chí) trên truyền thông, kết hợp nghiên cứu chuyên sâu các ngành trọng điểm, có tiềm năng tăng trưởng cao như: Bất động sản – Xây dựng, Ngân hàng, Dược, Thực phẩm – Đồ uống, Bán lẻ, Du lịch, Logistics…

Phương pháp nghiên cứu phân tích truyền thông để đánh giá uy tín của các công ty dựa trên học thuyết Agenda Setting của 2 giáo sư Maxwell McCombs và Donald L. Shaw về sự ảnh hưởng, tác động của truyền thông đại chúng đến cộng đồng và xã hội, được Vietnam Report và các đối tác hiện thực hóa và áp dụng từ năm 2012. Theo đó, Vietnam Report đã sử dụng phương pháp Branch Coding (đánh giá hình ảnh của công ty trên truyền thông) để tiến hành phân tích uy tín của các DNBH tại Việt Nam.

Vietnam Report tiến hành mã hóa (coding) các bài báo viết về DNBH được đăng tải trên các trang báo có ảnh hưởng tại Việt Nam trong thời gian từ tháng 06/2022 đến tháng 05/2023. Các bài báo được phân tích và đánh giá ở cấp độ câu chuyện (story – level) về 24 khía cạnh hoạt động cụ thể của các công ty từ sản phẩm, kết quả kinh doanh, thị trường… tới các hoạt động và uy tín của lãnh đạo công ty. Các thông tin được lựa chọn để mã hóa (coding) dựa trên 2 nguyên tắc cơ bản: Tên công ty xuất hiện ngay trên tiêu đề của bài báo, hoặc tin tức về công ty được đề cập tối thiểu chiếm 5 dòng trong bài báo, đây được gọi là ngưỡng nhận thức – khi thông tin được đánh giá là có giá trị phân tích. Các thông tin được đánh giá ở các cấp độ: Trung lập; Tích cực; Khá tích cực; Không rõ ràng; Khá tiêu cực; Tiêu cực.

Những nhận định trong thông cáo mang tính tổng quát và tham khảo cho các doanh nghiệp, đối tác; không phải nhận định cá nhân và không phục vụ mục đích hay nhu cầu của bất cứ nhà đầu tư cụ thể nào. Do đó, các bên liên quan nên cân nhắc kỹ tính phù hợp của các thông tin trên trước khi sử dụng để đưa ra quyết định đầu tư và hoàn toàn chịu trách nhiệm trong việc sử dụng các thông tin đó.

Nguồn: Vietnam Report